Dreiphasenprozess der Auslandsentsendung

Dreiphasenprozess der Auslandsentsendung

Phase 1: Vorbereitung der Auslandsentsendung

In Phase 1 wird die Mitarbeiterentsendung vorbereitet. Der Fokus liegt auf dem sogenannten Entsendungsvertrag, der die Beziehung zwischen der Heimatgesellschaft und dem zu entsendenden Mitarbeiter regelt. Inhalte des Vertrags sind Aufgabenstellung, Dauer der Entsendung, Netto- oder Bruttovergütung, Steuerausgleich zwischen Heimat- und Gastland sowie Vergütungselemente wie zum Beispiel der Ausgleich für erschwerte Einsatzbedingungen und der Ersatz entsendungsspezifischer Mehrkosten oder die Übernahme von privaten Auslandskrankenversicherungen und Versicherungsanwartschaften für das Heimatland. In diesem Kontext kann zudem die Erstellung oder Überprüfung einer Entsendungsrichtlinie eine wichtige Rolle spielen.

Weiter gilt es in Phase 1, die Aufenthalts- und Arbeitsgenehmigung im Zielland sicherzustellen. Für den Fall, dass bislang keine Betriebsstätte im Ausland besteht und dies auch zunächst nicht gewünscht ist, muss die grenzüberschreitende Auslandsentsendung so vorbereitet werden, dass nicht versehentlich eine ertragsteuerliche Betriebsstätte begründet wird (Stichwort Vertreter-Betriebsstätte). Zuletzt: Da für grenzüberschreitende Mitarbeiterentsendungen die allgemeinen Grundsätze der Verrechnungspreise gelten, ist auch dieses ertragsteuerliche Thema in der Vorbereitungsphase zu betrachten.

Neben den steuerlichen und arbeitsrechtlichen Themenstellungen spielt selbstverständlich die Einbindung der Familie in den Entsendungsprozess eine wichtige Rolle.

Phase 2: Ablauf während der Auslandsentsendung

In Phase 2 steht die effektive Koordination des Mitarbeitereinsatzes im Ausland im Fokus.

Zentrale Aufgabe ist die korrekte und fristgerechte Erfüllung der Compliance-Anforderungen. Alle im Rahmen der Entsendung gewährten Vergütungselemente sind nach den gesetzlichen Regeln des Ziellandes und entsprechend dem jeweiligen Doppelbesteuerungsabkommen zu versteuern. Der wirtschaftliche Arbeitgeber im Ausland, also das aufnehmende Unternehmen im Gastland, muss hierzu eine korrekte Gehaltsabrechnung ausführen oder dies über einen Dienstleister sicherstellen. Soweit das Besteuerungsrecht Heimat- und Zielland zusteht, ist eine Gehaltsaufteilung (Salary Split) vorzunehmen.

Für eine etwaige Befreiung vom Sozialversicherungssystem im Zielland sind die entsprechenden Bescheinigungen des heimatlichen Systems vorzulegen.

Bei sogenannten Nettolohnvereinbarungen sind im Heimatland hypothetische Steuern in der Gehaltsabrechnung des Mitarbeiters einzubehalten, um den Mitarbeiter so zu stellen, als sei dieser nicht entsandt worden. Die monatliche Gehaltsabrechnung des entsandten Mitarbeiters ist oft sehr kompliziert und damit fehleranfällig. Nach der Erstellung von Einkommensteuererklärungen und dem Erlass finaler Steuerbescheide sind Steuerausgleichsberechnungen zu fertigen, die das endgültige Verhältnis zwischen Arbeitgeber und Arbeitnehmer klären.

Dem Zusammenspiel von Unternehmen und Mitarbeiter fällt insgesamt eine entscheidende Rolle zu. In Vorbereitung hierauf sollte der entsandte Mitarbeiter unbedingt frühzeitig insbesondere mit den steuerlichen und sozialversicherungsrechtlichen Besonderheiten, zum Beispiel mit im Zielland geltenden Fristen und Bestimmungen für die Abgabe der Einkommensteuererklärung, vertraut gemacht werden. Dies kann beispielsweise im Rahmen eines Einführungsgesprächs mit dem entsandten Mitarbeiter im Gastland erfolgen.

Phase 3: Ablauf nach der Auslandsentsendung

Um Konflikten vorzubeugen, empfiehlt es sich, die Reintegration des Mitarbeiters im Entsendevertrag klar zu regeln. Je nach Ausgestaltung dieser Klausel muss eine geeignete Position im Heimatunternehmen gefunden und der heimkehrende Mitarbeiter in seine neuen Aufgaben eingeführt werden. Steuerlich gesehen sind die ausstehenden Einkommensteuererklärungen im Gastland fristgerecht zu erstellen. Aus der Lohnabrechnung des Ziellandes scheidet der Mitarbeiter mit Ende der Auslandsentsendung aus. Nach Reintegration des Arbeitnehmers durch den deutschen Arbeitgeber behält dieser wiederum Lohn- und Annexsteuern ein und führt sie im Rahmen der monatlichen Gehaltsabrechnung ab. Der Mitarbeiter wird wieder Mitglied im heimatlichen Sozialversicherungssystem, sofern er zuvor in das Sozialversicherungssystem des Gastlandes gewechselt ist.

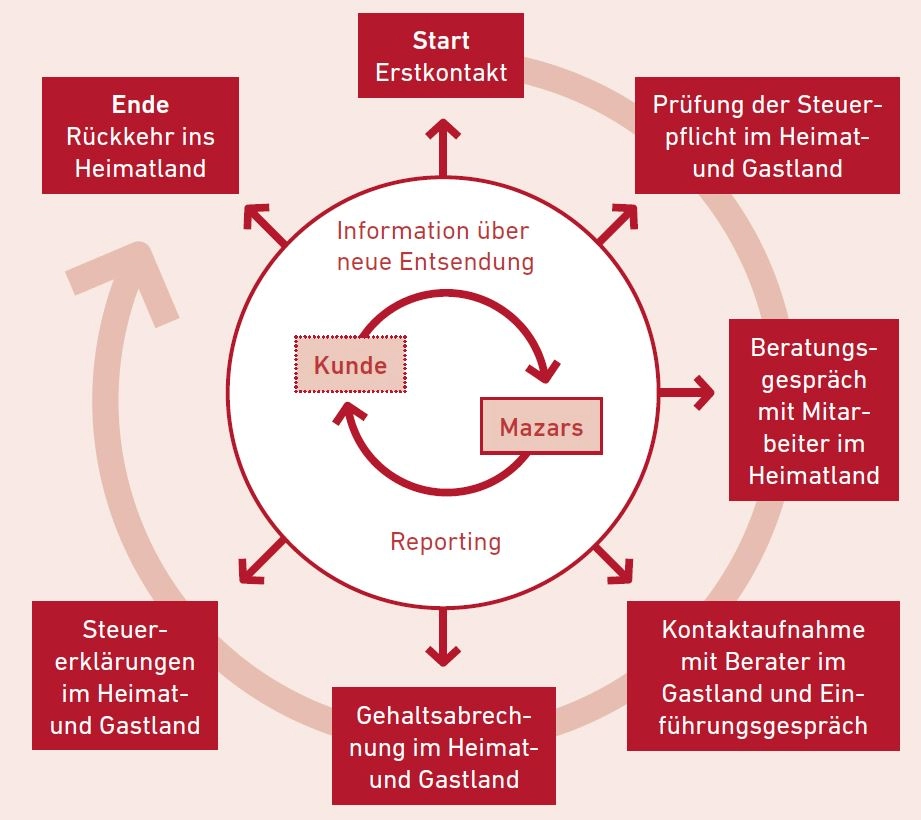

Abbildung: Mitarbeiterspezifischer Prozess einer Auslandsentsendung

Dies ist ein Beitrag aus unserem Global Mobility Newsletter 1/2017. Die gesamte Ausgabe finden Sie hier. Sie können diesen Newsletter auch abonnieren und erhalten die aktuelle Ausgabe direkt zum Erscheinungstermin.

Want to know more?