Flash Banknews n°55 : une réglementation spécifique pour les entreprises d’investissement

Un régime spécifique pour les EI

Pourquoi un régime spécifique ?

L’objectif visé par la réforme est d’assujettir les entreprises d’investissement, les « EI », à un cadre prudentiel plus en adéquation avec les risques réellement supportés par ces firmes, lesquels peuvent être différents des risques bancaires traditionnels. La grande majorité des EI étant des établissements de petite taille, la probabilité que la défaillance de l’une d’entre elle a des effets néfastes sur la stabilité financière est faible. Ainsi, dans le contexte d’un renforcement du principe de proportionnalité dans la réglementation prudentielle, les EI sont désormais assujetties à des règles spécifiques.

Une réglementation proportionnelle

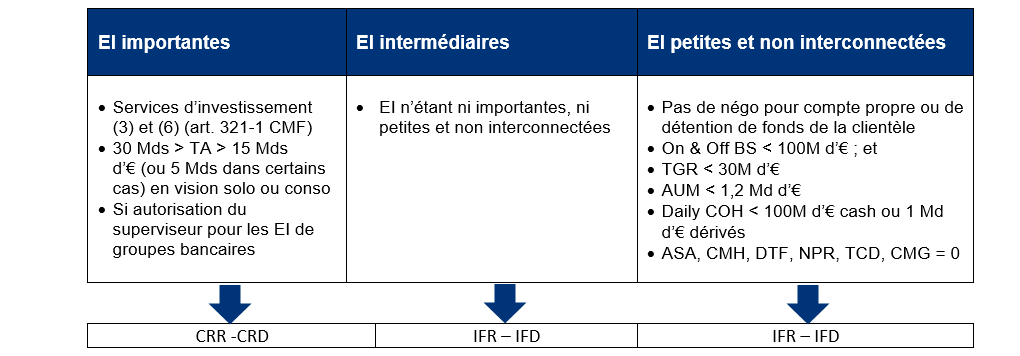

Les EI sont regroupées au sein de trois différentes classes. Tout d’abord les EI importantes sont celles pouvant faire supporter un risque systémique en cas de défaillance. Celles-ci demeurent assujetties à l’ensemble des règles bancaires issues de CRR et CRD. En outre, dès lors que certaines firmes affichent un total d’actifs supérieur à 30 milliards d’euros, elles devront se faire agréer en tant qu’établissements de crédit et seront supervisées directement par la BCE. A cet égard IFR amende la définition d’établissement de crédit dans le CRR.

S’agissant des EI considérées comme moins importantes, IFR prévoit des règles propres en matière de capital, liquidité, concentration, reporting, et de publication d’informations, avec toutefois des dérogations « waivers » possibles (hors liquidité). Les exigences de capital de ces EI correspondent à la valeur la plus élevée entre le quart des frais généraux, le capital minimum, ou le calcul des facteurs K.

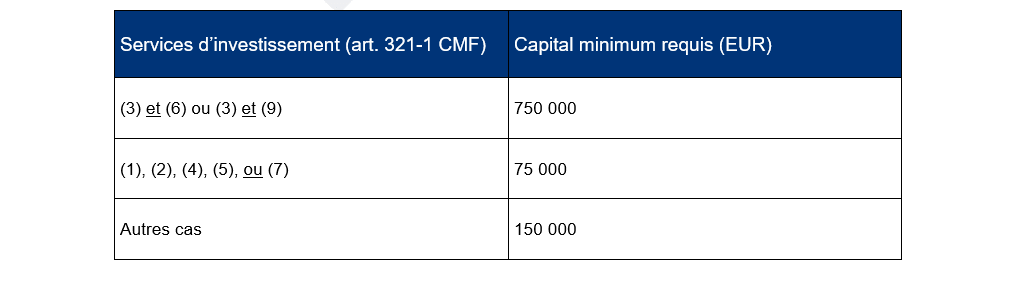

Ce dernier calcul consiste en l’évaluation des risques vis-à-vis des clients, du marché et de sa propre firme. Le quart des frais généraux se calcule selon les dispositions du règlement délégué de la Commission n° 2015/488, le capital minimum dépend des services d’investissement fournis par l’EI.

Il est à noter que le calcul des facteurs K n’est pas requis pour les EI considérées comme petites et non interconnectées.

Une supervision proportionnelle

La directive IFD détaille le cadre de supervision et de coopération entre autorités, et liste les attentes concernant la mise en place de processus internes en matière d’identification et de mesure des risques, d’allocation du capital et des actifs liquides, et de contrôle interne pour les EI n’étant pas considérées comme petites et non interconnectées. La directive dresse également les règles spécifiques en matière de rémunérations et de gouvernance interne. S’agissant des règles de cantonnement des fonds de la clientèle, celles-ci relèvent des lois nationales.

Enfin il sera attendu de l’EBA qu’elle délivre un nombre conséquent de textes de niveau 2 et de guidelines notamment sur : le détail du futur reporting prudentiel, les modèles de publication aux fins du pilier 3, le périmètre de consolidation prudentielle, le traitement des actifs exposés à des activités associées à des objectifs environnementaux sociaux et de gouvernance (ESG) dans le cadre du SREP etc.

POUR ALLER PLUS LOIN

RESTEZ INFORMÉ, ABONNEZ-VOUS À LA NEWSLETTER :

Plus d’infos ?