E-Commerce und MWST in der Schweiz

E-Commerce und MWST in der Schweiz

Ein internationaler Online-Shop setzt voraus, dass die jeweiligen MWST-Vorschriften aller Länder, in denen der Shop betrieben wird, eingehalten werden. Dabei unterscheiden sich die Situationen je nach Land, Verkaufsvolumen sowie nach Art der Produkte und Dienstleistungen.

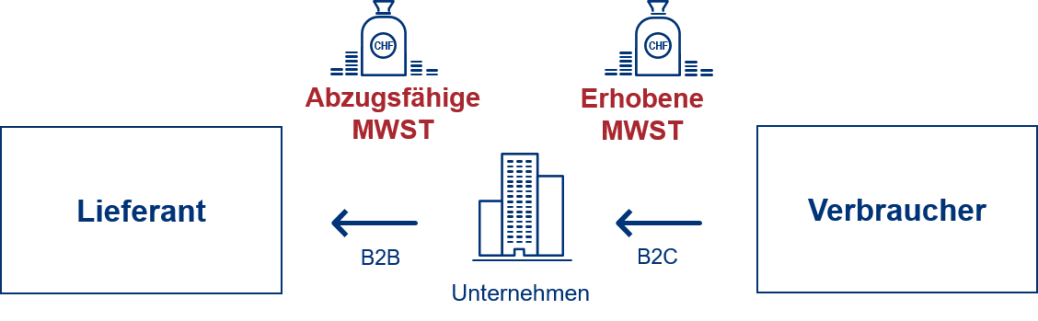

Es gilt festzuhalten, dass sich Europa und die Schweiz in ihren allgemeinen Grundsätzen in Bezug auf die MWST nicht unterscheiden. Die MWST ist eine vom Endverbraucher getragene Steuer, die der Staat einkassiert. In manchen Fällen sehen die MWST-Vorschriften vor, dass der Lieferant in dem Land mehrwertsteuerpflichtig ist, in dem er Geschäfte mit Personen tätigt, die keiner Mehrwertsteuerpflicht unterliegen (B2C). Andere MWST-Regeln hingegen sind allgemein anwendbar, wie beispielsweise die Steuerschuldumkehr, wenn der Käufer ebenfalls mehrwertsteuerpflichtig ist (B2B) und Waren für kommerzielle Zwecke erwirbt.

Die Einhaltung der Steuervorschriften und -pflichten der betreffenden Länder und die Einführung effizienter administrativer Prozesse (Dokumentation und Vereinfachung und der Abläufe, Analyse der Auswirkung neuer Regelungen, interne Prozesse, Dokumentenaufbewahrung etc.) ist unerlässlich.

Schweizer MWST-Regelungen

Die Teilrevision des Mehrwertsteuergesetzes hatte die Abschaffung des mehrwertsteuerlichen Wettbewerbsnachteils, der den Schweizer Versandhandelsgesellschaften im Inlandsmarkt entstanden war, zur Folge.

- Bis 31.12.2018

Zur Erinnerung: Ausländische Wettbewerber berechneten keine MWST, falls diese nicht mehr als CHF 5 betrug, ausgehend von dem Warenwert multipliziert mit dem anwendbaren Mehrwertsteuersatz. Bis Ende 2018 konnten Schweizer Konsumenten Waren erwerben (z.B. Bücher mit reduziertem Steuersatz im Wert von CHF 200 oder normal besteuerte Waren im Wert von CHF 65, sog. «Kleinsendungen»), ohne dass dafür MWST entrichtet werden musste.

- Seit dem 01.01.2019

Ausländische Online-Händler müssen sich bei «Kleinsendungen» an Schweizer Kunden registrieren, wenn sie einen Umsatz von CHF 100'000 oder mehr haben.

Dies bedeutet, dass ab dem 1. Januar 2019 alle e-Commerce Händler, unabhängig davon, ob sie in der Schweiz oder im Ausland ansässig sind, in der Schweiz mehrwertsteuerpflichtig werden, wenn sie Waren in der Schweiz ausliefern und einen Jahresumsatz von mindestens CHF 100'000 erzielen.

Was passiert aber, wenn das ausländische Unternehmen diesen Schwellenwert nicht erreicht und somit nicht der Schweizer Mehrwertsteuer unterliegt?

- «Kleinsendungen» (Einfuhrsteuer höchstens CHF 5)

Dieser Freibetrag kommt zur Anwendung, wenn das Versandhandelsunternehmen nicht der Schweizer MWST unterliegt. In diesem Fall muss weder der Käufer noch das Versandhandelsunternehmen eine Einfuhrsteuer entrichten;

- Andere Sendungen (Einfuhrsteuer höher als CHF 5)

In diesem Fall ist die Einfuhrsteuer zu entrichten. Die Verantwortung, dem Schweizer Kunden die MWST in Rechnung zu stellen, geht auf die für die Verzollung zuständigen Unternehmen (z.B. das Transportunternehmen oder die Zustelldienste wie die Post oder DHL) über.

Ausländisches Versandhandelsunternehmen, das in der Schweiz mehrwertsteuerpflichtig ist

Das Versandhandelsunternehmen ist dafür verantwortlich, der für die Zolldeklaration zuständigen Person die notwendigen Informationen zukommen zu lassen, damit diese weiss, ob sie die MWST dem Sendungsempfänger oder dem mehrwertsteuerpflichtigen Versandhandelsunternehmen in Rechnung stellen muss. Falls nicht ersichtlich ist, dass der Lieferant gemäss der Versandhandelsregelung 2019 im MWST-Register eingetragen ist, muss folglich der Käufer die Einfuhrsteuer entrichten.

Damit eine Doppelbesteuerung des Käufers vermieden wird (durch den Verkäufer fakturierte MWST, durch den Zustelldienst fakturierte Einfuhrsteuer), muss nötigenfalls eine Eintragung in das Verzeichnis der Versandhandelsunternehmen erfolgen und die Kundenfakturierung entsprechend angepasst werden.

E-Commerce: Dienstleistungen im Bereich IT und Telekommunikation

Bei IT- oder Telekommunikations-Dienstleistungen, die von einem Ausländer erbracht werden, stellt sich die Frage, ob diese der MWST unterliegen und ob sich der ausländische Leistungserbringer in der Schweiz für die MWST registrieren muss.

Dabei ist zu unterscheiden, ob der Kunde mehrwertsteuerpflichtig ist (B2B) oder nicht (B2C).

Die Bezugsteuer beim Schweizer Leistungsempfänger kommt zur Anwendung, wenn dieser mehrwertsteuerpflichtig ist und der ausländische Dienstleistungserbringer folglich nicht der MWST-pflichtig wird. Erbringt der ausländische Dienstleister hingegen derartige Leistungen für Schweizer Kunden, die nicht der MWST unterliegen, muss das ausländische Unternehmen die MWST in der Schweiz entrichten, und zwar unabhängig vom erzielten Umsatz.

Kontakt