Modul în care pierderile de credit așteptate (ECL) ale băncilor locale au fost afectate de dificultățile macroeconomice

Perspectiva României cu privire la modul în care pierderile de credit așteptate (ECL) ale băncilor locale au fost afectate de dificultățile macroeconomice și de crizele globale în desfășurare

Rezumat

La nivel local, pe baza unui eșantion cuprinzând cele mai mari 10 bănci din România (în funcție de valoarea activelor totale consolidate la dec-2021), am analizat evoluția soldului provizioanelor pentru pierderi de credit așteptate[1], a ratei de acoperire a pierderilor de credit așteptate și a alocării acestora între categorii[2] pentru creditele și avansurile acordate clienților, în perioada 2019 - S1 2022[3].

În general, atunci când analizăm rata de acoperire a pierderilor de credit așteptate, în urma șocului pandemic, observăm o creștere a medianei, de la anul 2019 (4,4%) la anul 2020 (5%) de 0,6 p.b., rata stabilizându-se la aproximativ 5% la anul 2020 și anul 2021 pentru cele mai mari 10 bănci din România. Deși datele pentru semestrul I 2022 sunt destul de limitate (doar patru bănci din eșantionul nostru au furnizat astfel de date intermediare pentru prima jumătate a anului 2022), se poate identifica o tendință de creștere a ratei de acoperire a creditelor cu provizioane ECL până la o valoare mediană de 5,5%.

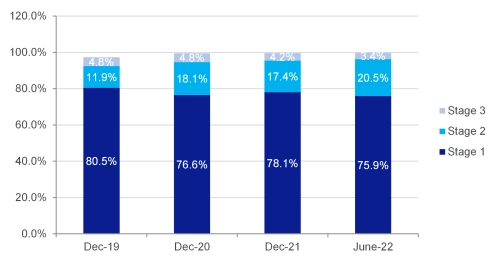

În ceea ce privește alocarea creditelor brute și a avansurilor acordate clienților pe Categorii, analiza noastră arată o creștere susținută cu aproximativ 6 p.b. a ponderii expunerilor din Categoria 2 (risc de credit crescut) de la anul 2019 (12%) la anul 2020 (18%) și anul 2021 (17,4%). Această creștere este compensată de o scădere a expunerilor din Categoria 1 și de un nivel constant al împrumuturilor și avansurilor acordate clienților din Categoria 3 (risc de credit semnificativ).

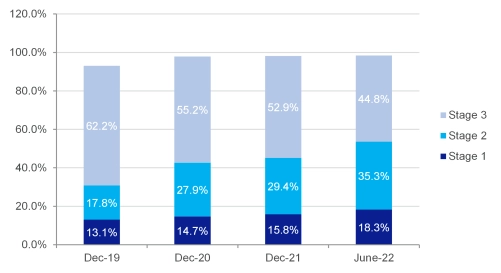

În ceea ce privește soldul provizioanelor pentru pierderi de credit așteptate, cele aferente expunerilor clasificate în categoria 2 cresc cu aproximativ 10 p.b., ajungând în anul 2020 și anul 2021 la 28% și, respectiv, 29%. Cele din Categoria 1 înregistrează o ușoară creștere de aproximativ 2 p.b. în perioada analizată, în timp ce cele din Categoria 3 scad cu aproximativ 9 p.b. de la YE 2019 (62%) la YE 2021 (53%).

Având în vedere instabilitatea fără precedent din 2022, presiunile inflaționiste și războiul din Ucraina, va fi, fără îndoială, interesant de urmărit evoluția cuantificării riscului de credit de către bănci.

Analiză

Conform informațiilor din situațiile financiare consolidate, ca urmare a șocului pandemic, stocul de provizioane ECL a crescut cu o mediană de 18% în anul 2020, față de anul precedent. În perioada următoare, în anul 2021 față de 2020, în contextul unui mediu macroeconomic mai optimist și al unei lichidități mai ridicate a pieței, pe măsură ce presiunile COVID-19 s-au atenuat, precedând izbucnirea războiului din Ucraina, băncile au cunoscut o majorare mai moderată (valoare mediană de 7%) a stocului de provizioane. Interesant este faptul că, deși expunerea brută a crescut, observăm că trei bănci au înregistrat o scădere a soldului provizioanelor ECL și o eliberare netă a ECL. Intervalul de scădere variază între -7% și -2%. De asemenea, ar trebui să subliniem că două bănci prezintă o creștere de peste 20% a ratei provizioanelor ECL.

În pofida provocărilor economice, soldul provizioanelor ECL a continuat să crească în S1 2022 față de anul 2021, cu o creștere mediană de 5%.

După cum se poate observa în graficul 1, în ceea ce privește alocarea valorii contabile brute a creditelor pe categorii, în perioada analizată, observăm că raportul aferent mediei ponderate a proporției expunerilor din categoria 2 a crescut începând cu anul 2020 (18% din expuneri față de 12% în anul 2019), stabilizându-se în anul 2021 la 17,4%. În S1 2022, pentru cele 4 bănci pentru care au fost disponibile informații, raportul a crescut ușor cu 1 p.b. și a ajuns la 20,4%. Această creștere a categoriei 2 este compensată de o scădere a creditelor din categoria 1 în perioada cuprinsă între 2019 și S1 2022, în timp ce creditele din categoria 3 rămân relativ stabile (aproximativ 5% în medie ponderată).

Grafic 1: Alocarea valorii contabile brute a creditelor AC către clienți pe categorii

După cum se poate observa în graficul 2, în ceea ce privește alocarea soldului ECL pe categorii, în perioada analizată, dorim să subliniem că media ponderată a proporției soldului ECL din categoria 2 față de soldul ECL total a crescut începând cu anul 2020 (28% vs. 18% la anul 2019), stabilizându-se la anul 2021 la 29,4%. La S1 2022, pentru cele 4 bănci pentru care au fost disponibile informații, raportul a crescut cu aproape 6 p.b. ajungând la 35%. Această majorare a provizioanelor ECL din categoria 2 este parțial compensată de o scădere constantă a creditelor din categoria 3 în perioada dintre anul 2019 și semestrul I 2022 (de la 62% în anul 2019 la 53% în anul 2021 și apoi, 45% în semestrul I 2022). În aceeași perioadă, soldul ECL categoria 1 crește ușor, de la 13% în anul de referință 2019 la 16% în anul de referință 2021.

Grafic 2: Alocarea de ECL pe categorii

Aceste evoluții ale provizioanelor ECL au fost determinate în principal de ambiguitatea crescută în contextul COVID-19 și de scăderea percepută a rezilienței debitorilor. Cu toate că, până la sfârșitul anului 2021, era clar că valul așteptat de neplăți preconizat nu se materializa, ponderea Categoriei 2 a fost menținută relativ stabilă (17% din expuneri și 29% din provizioanele ECL).

Așa cum am menționat anterior, rata mediană de acoperire ECL a creditelor și avansurilor acordate clienților a crescut de la 4,4% în anul 2019 până la 5% în anul 2020, în timp ce la nivelul anului 2021, scăderea mediană a fost doar marginală, până la 4,9%.

În plus, am identificat și un decalaj între nivelul de provizionare al băncilor mari și cel al băncilor mici. Primele patru bănci mai mari din eșantionul nostru (care dețin aproximativ două treimi din totalul activelor din eșantionul nostru) s-au dovedit a avea o abordare potențial mai prudentă în ceea ce privește constituirea provizioanelor în această perioadă, mărindu-și rata de acoperire a creditelor cu 0,9 % în anul 2020 față de anul 2019, în timp ce creșterea la nivelul băncilor mai mici a fost de numai 0,5 %. În mod similar, până la sfârșitul anului 2021, băncile mai mari și-au redus ratele până la o valoare mediană de 5,7 %, încă 0,3 % peste nivelul din 2019 înainte de COVID -19, în timp ce reducerea la nivelul băncilor mai mici în decembrie 2021 a ajuns la 4 %, un nivel similar cu cel din anul 2019.

În ceea ce privește distribuția pe categorii a ratei de acoperire a ECL, evoluția ratelor de acoperire a Categoriei 1, a Categoriei 2 și a Categoriei 3 a fost similară cu cea a ratei globale a ECL, crescând în contextul COVID-19 la nivelul anului 2020 față de anul 2019 pentru toate categoriile (0.8% valoare mediană la nivelul anului 2020 pentru categoria 1 față de 0,5% la nivelul anului 2019, 8,3% valoare mediană pentru categoria 2 la nivelul anului 2020 față de 5,9% la nivelul anului 2019 și 66,7% valoare mediană pentru Categoria 3 la nivelul anului 2020 față de 60,4% la nivelul anului 2019), cu o creștere mult mai accelerată în cazul expunerilor pentru Categoria 2 și Categoria 3.

Cu toate acestea, deși până la sfârșitul anului 2021, ratele de acoperire din Categoria 1 au rămas relativ stabile, cele din Categoria 2 au scăzut în comparație cu perioada anterioară (7,7% în anul de referință 2021), în timp ce modificările ratei de acoperire a creditelor din Categoria 3 au variat de la o bancă la alta, cu o tendință de scădere din partea băncilor mai mari.

Conform informațiilor prezentate în situațiile lor financiare pentru primul semestru al anului 2022, deși expunerea directă față de Rusia nu este semnificativă, băncile intenționează să rămână vigilente, având în vedere contextul macroeconomic actual instabil, determinat de presiunile inflaționiste, de prețurile ridicate la energie și de constrângerile determinate de lanțul de aprovizionare.

[1] Provizioanele ECL includ, de asemenea, liniile POCI (Purchased or Originated Credit Impaired).

[2] Categoria 1: Risc de credit scăzut; Categoria 2: Risc de credit crescut; Categoria 3: Risc de credit semnificativ.

[3] Informațiile consolidate pentru S1 2022 referitoare la provizioanele ECL au fost disponibile doar pentru 4 bănci (inclusiv pentru primele 3 cele mai mari bănci) din primele 10 selectate.